从互联网保险、移动互联网保险到现在的大数据、云计算、人工智能、区块链、都有不同的尝试和长足的进步,保险业可以分为懵懂疯狂、好奇莽撞、科幻漂流三个时期,三个时期都对应这不同的销售手段,下面一起分享一下。

FinTech 在金融行业风靡一时的时候

InsurTech保险科技也随之而来,作为金融行业的支柱产业,保险行业在科技运用方面一直保持积极和开放的态度,从互联网保险、移动互联网保险到现在的大数据、云计算、人工智能、区块链、都有不同的尝试和长足的进步,保险业可以分为懵懂疯狂、好奇莽撞、科幻漂流三个时期,三个时期都对应这不同的销售手段,下面一起分享一下。

懵懂疯狂年代,开创保险行业新纪元

那一年我还年轻,离开互联网,踏上保险走向远方,怀着希望和梦想

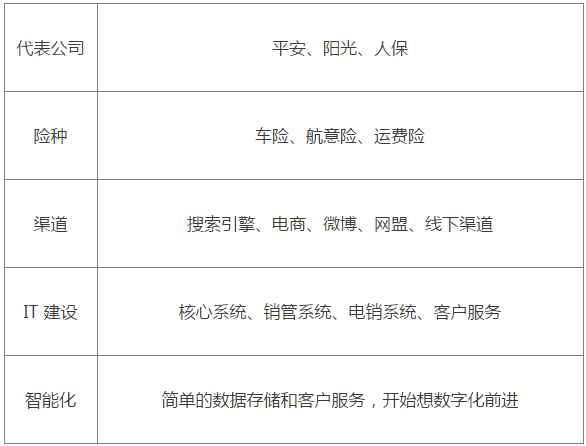

2009 年加入保险行业,那时候的互联网保险开始探索,作为一名互联网老兵,一脸懵逼的杀入互联网,互联网思维和保险开始激烈碰撞,开始一段奇幻之旅,最先接触互联网的险种是车险、航意险、运费险,而后发展到理财型保险,如今大步走向寿险和健康险,完全变成一位保险科技人员。

为何说懵懂疯狂?

花钱如流水,挥金如土的泛营销:

2009 年 -2011 年保险行业给互联网广告行业的贡献应该是超过 1000 亿元,现在依稀记得某家保险公司年百度投放的预算高达 26 亿元,那时候大几千万的搜索费用在保险行业里平平常常,品牌推广费都千万元以上,微博、网盟等等

车险、航意险、运费险打开互联网保险之门

简单、强需求的险种最容易被互联网用户接受,ROI、保费规模是最初不二的追求,那一年我们网点销售规模超过 20 亿

最突出的贡献

培养了互联网用户的保险认识,为后来进入的互联网保险的公司铺平道路。

好奇莽撞时代、孩子们发现新玩具

忽如一夜春风来,千树万树梨花开,余额宝横空出世,开创互联网理财新纪元。

车险、航意险已经拼的血流成河,突然间发现理财型保险更适合互联网,简单、直接、灵活,保费更容易上规模,于是乎等多的保险公司如鲨鱼嗅到鲜血一样铺天盖地而来,各种宝宝、各种理财都有保险公司的身影。

懵懂、粗狂、好奇只是保险的上半场,科幻传奇的下半场才刚刚开始

科幻漂流时代,告别年轻走向成熟

世上没有白花的钱,没有白受的罪,每一步的前进,都会离成功更近一步。

现在的保险公司不缺少互联网老兵、也不缺少专业的保险精英人士、更不少科技类人才,当移动、科技改变人们生活的时候,保险公司也终于开始网络化、科技化、数字化。险种也不在是红海的车险和众人熟知的万能险,现在提供的是更多保障型的寿险、健康险。

而在与 BATJ 和众多的互联网科技公司的合作中,保险公司也都形成了自己的线上营销队伍,营销方式也从渠道合作,逐渐变化为线上 + 线下,渠道 + 自媒体营销。

网电销时代:三个时代的保险公司的应用手段

互联网作为一种或可手段,电话销售和服务作为辅助手段的一种营销方式,保险公司通过互联网对客户信息进行收集,引导客户网上消费,如消费行为出现断点,则电话进行再次销售,从而达成购买,再次期间网络的精准营销开始出现萌芽、保险公司则通过核心系统、销管系统、网电营销系统、客服中心等系统完成保险的销售、服务等全流程,在数据方面保险公司开始进行初步的存储、整理和研究,在科技方面主要是 IT 建设(需求和功能的 IT 化建设)

网销时代:

随着 BATJ 公司在全球范围内的崛起,网上购物已经成为消费者重要的购物手段之一,网销保险进入成熟期,加之前几年的保险意识和网上消费方式的培养,车险、航意险、运费险、理财险完全可以实现网销的全流程操作,在此期间电话销售逐渐退出历史的舞台,电话基本沦为客户服务,保险公司则开始把核心系统做成平台方式与合作伙伴实现 API 方式的对接,销管系统也逐渐开始对外开放,客户服务实现基本的半智能化

数字化营销时代:

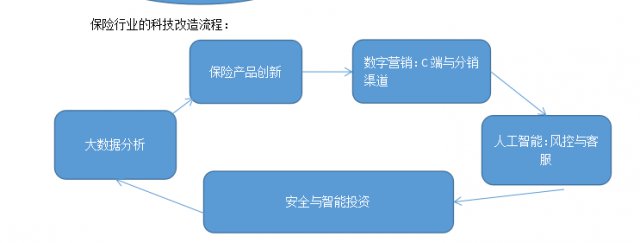

互联网烧钱模式结束后,保险行业逐步改变营销策略,开始以数据为驱动、产品为核心、渠道为重点、自媒体 + 互联网 + 手机终端的模式开始起步,保险科技走入人们的视野,车险分、数据公有云、车联网等等。

保险未来的玩法

一、改变方式

产品:逐步以客户为中心,性价比开始提高,特别是费改后车险、寿险的重疾险、健康险范围的医疗保险

渠道 ;自媒体为主,建立社交和增加客户互动,投资金融科技公司,开始玩跨界融合,特别是投资智慧医疗、金融科技领域

客服:人工智能在保险行业内首先应用于客服,绝大部分公司开始使用机器人客服,其次是风控,大数据应用给保险公司在风控上提供翔实的数据支持,特别是重疾和医疗类保险,在风控方面更加明显,最后是改善客户体验和理赔方面,开始使用智能合约、人脸识别等技术,优化客户体验和方便客户理赔

二、去中介化

银行渠道:银行渠道是保险公司的支柱渠道,在重监管的情况下,特别是 " 双录 " 政策施行后,银行渠道的保费规模将会进一步缩减,而且随着金融科技的进步,银行本身的保险售卖能力也会削弱,在这种情况下,保险公司不得不逐步接触对银行的依赖

电商渠道:随着 BATJ 在保险行业的布局和收购,保险公司在电商公司的地位将会逐步弱化,众安保险的上市,无疑为保险公司敲响警钟,电商渠道也不是长久之计,建立自己的直销平台势在必行

线下渠道:线下渠道是重管理,低粘度的群体,部分保险公司都有自己的线下队伍,在人工智能高速发展的今天,提供优质的客户服务,是保险公司竞争中的重点,也许线下渠道中介转专属渠道是下一个保险公司培养的重点,而这种重点是高品质、高素质的理财投顾是重点,而低素质、低技能的保险代理人将会被淘汰

三、跨界融合

保险公司的险种创新是未来一点时间保持领先手段之一,通过场景化对险种的受众人群可以进行锁定,通过和医疗机构、智慧医疗、智能投顾等合作,是比较高契合的合作之一。

保险公司的科技改造流程

现在的困境

保险销售的渠道问题:

特别是在保监会极力的提倡产销分离的情况下,如何解决销售端的问题?保险公司踏实的做产品,代理公司来销售吗?这总感觉是个伪命题,没有一家保险公司舍弃自己的销售渠道,特别是以银行渠道、电商渠道为主的保险公司,未来将会面临极大的销售成本问题,试想一下,销售端被垄断,销售成本急剧增加,保险公司没有销售能力会怎么样,这可是掐着脖子的死法。

重监管下的销售行为的规范和产品复杂程度提高:

产品的负责程度提高,自然增加销售难度,销售行为的规范必将复杂销售流程,由此部分电商和银行渠道的销售份额在短期内肯定受政策的影响会减少,而线下的业务会因此受益和发展。

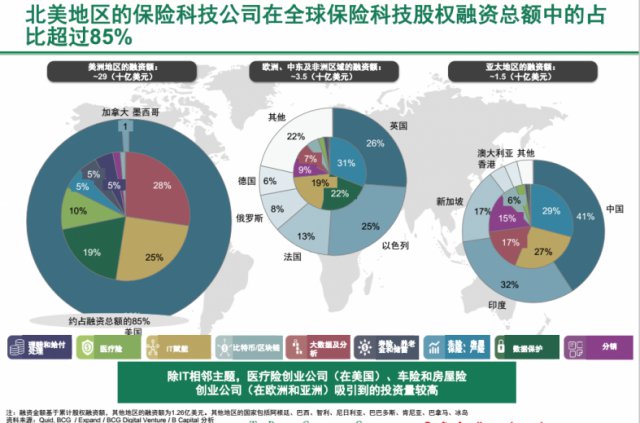

保险细分领域竞争加剧:不仅是产品的细分和创新,而是从资产管理、风险控制、理赔服务、IT 赋能、智能合约、区块链与金融综合服务。

客户接触少,数字化营销难度增加:

从银行和电商类的渠道过来的业务,都对客户信息和客户的二次营销有一定的限制,线下渠道的业务很多的联系方式都存在误差,保险公司和消费者之间的触点非常少,用户的互动和粘度更谈不上,所以客户的二次营销对于大部分以外部渠道为主要销售手段的公司,几乎不现实

传统科技数字化进程相当具有挑战性:目前很多保险公司的 IT 部门还是按需生产,主要是系统化建设为主,庞大的功能群和繁琐的即用功能犹如一个臃肿不安的城市,数字化和智能化的进程可能就是推到重建,这是一个庞大而系统的工程,多数的公司则采取 + 的方式,数据化系统剥离,重构另外一套支持的生态系统,反过来代替老旧的核心和销管,着是一个看起来可行而有效的保守型的改进。

预见的保险科技的未来

内部策略:

科技为基础、产品为核心、有效的提高客户参与度,打造直属的销售渠道,建立业务的良性生态系统。

〓从社交媒体、综合性金融、细分服务市场提供优质服务来吸引消费者

〓领用大数据分析客户行为提供性价比高、保障服务好的爆款产品来增加客户

〓利用科技简化流程和降低成本为客户提供更多的增值服务

大数据应用:

利用客户购物行为、社交图谱、购买记录等互联网行为,展开以客户为核心的个性化营销

因此可达到的效果是手机用户规模将超过 2000 万,客户保单均数从 2.2 突破到 4.5

利用人工智能打造客户生态系统,提供定位、订制、场景化服务

外部策略

投资并购、合作合伙、加速器孵化主要是金融科技企业或保险科技企业

【转自:金评媒JPM 编辑:杨少康 如有侵权,请联系删除】